博思远略:注册制下创业板募投项目(3大关键问题)最新审核重点及IPO解决方案

自今年8月24日创业板改革并试点注册制首批18家企业上市交易至今,已有近2个月的时间。截至10月27日,创业板目前注册制实施后上市企业38家,通过上市委会议的企业数量为32家,提交注册企业25家,注册生效企业44家。因财务报告需要更新处于中止状态的企业有137家。行业覆盖传统制造、医疗药品、锂电池、新材料等多个领域。

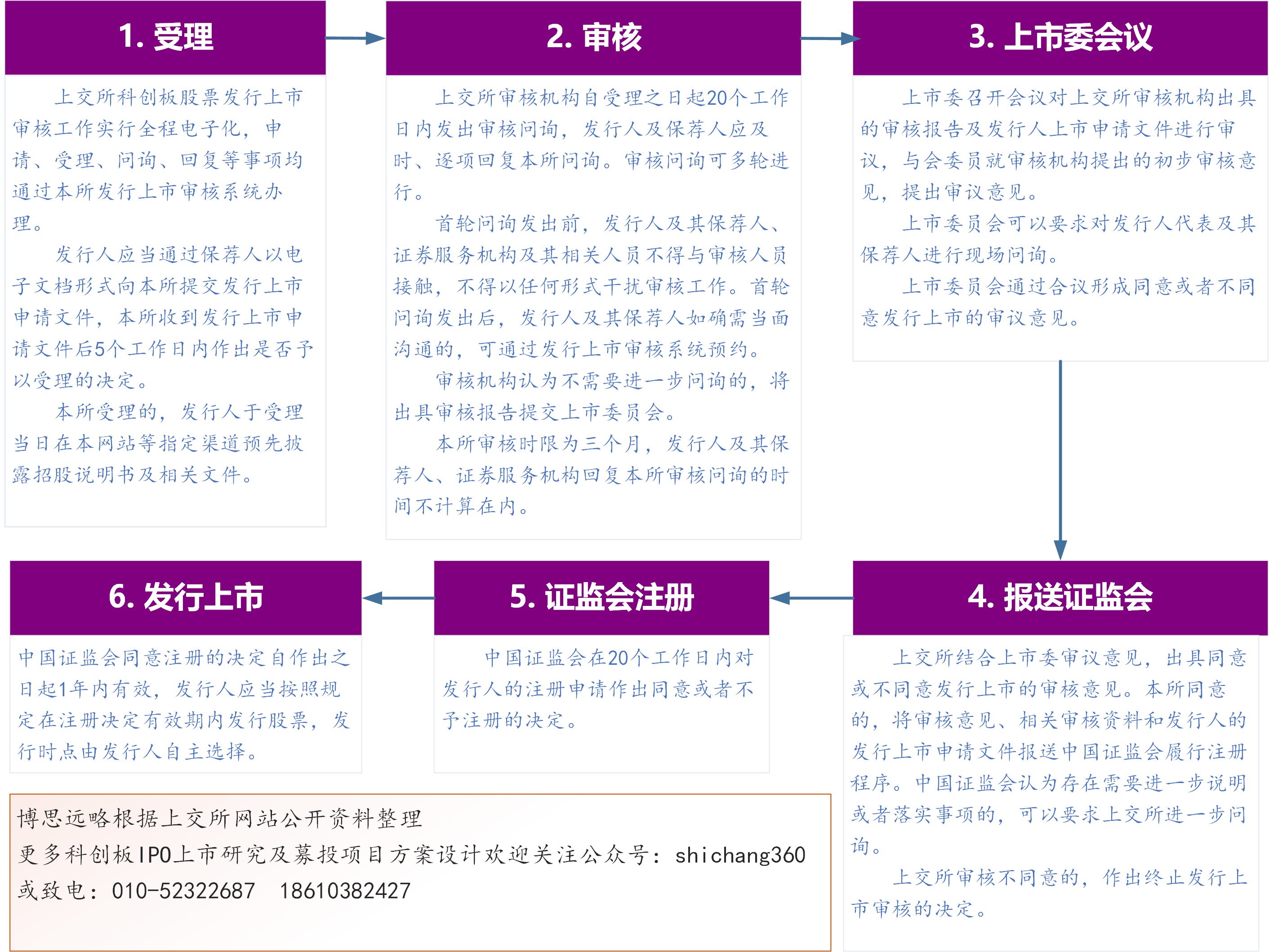

一、同为注册制下,创业板与科创板审核流程对比

上交所科创板上市注册制审核流程如下:

1.研发类募投项目需重点关注研发费用的合规性、谨慎性和一惯性

审查重点:与资本化相关研发项目的研究内容、进度、成果、完成时间(或预计完成时间)、经济利益产生方式(或预计产生方式)、当期和累计资本化金额、主要支出构成,以及资本化的起始时点和确定依据等内容;与研发支出资本化相关的无形资产的预计使用寿命、摊销方法、减值等情况,并说明是否符合相关规定。

2.募集资金用于补充流动资金、偿还银行借款类审核重点

(一)再融资补充流动资金或偿还银行贷款的比例执行《发行监管问答——关于引导规范上市公司融资行为的监管要求》的有关规定。

(二)金融类企业可以将募集资金全部用于补充资本金。

(三)募集资金用于支付人员工资、货款、铺底流动资金等非资本性支出的,视同补充流动资金。资本化阶段的研发支出不计入补充流动资金。

(四)上市公司应结合公司业务规模、业务增长情况、现金流状况、资产构成及资金占用情况,论证说明本次补充流动资金的原因及规模的合理性。

(五)对于补充流动资金规模明显超过企业实际经营情况且缺乏合理理由的,保荐人应就补充流动资金的合理性审慎发表意见。

(六)募集资金用于收购资产的,如本次发行董事会前已完成资产过户登记的,本次募集资金用途应视为补充流动资金;如本次发行董事会前尚未完成资产过户登记的,本次募集资金用途应视为收购资产。

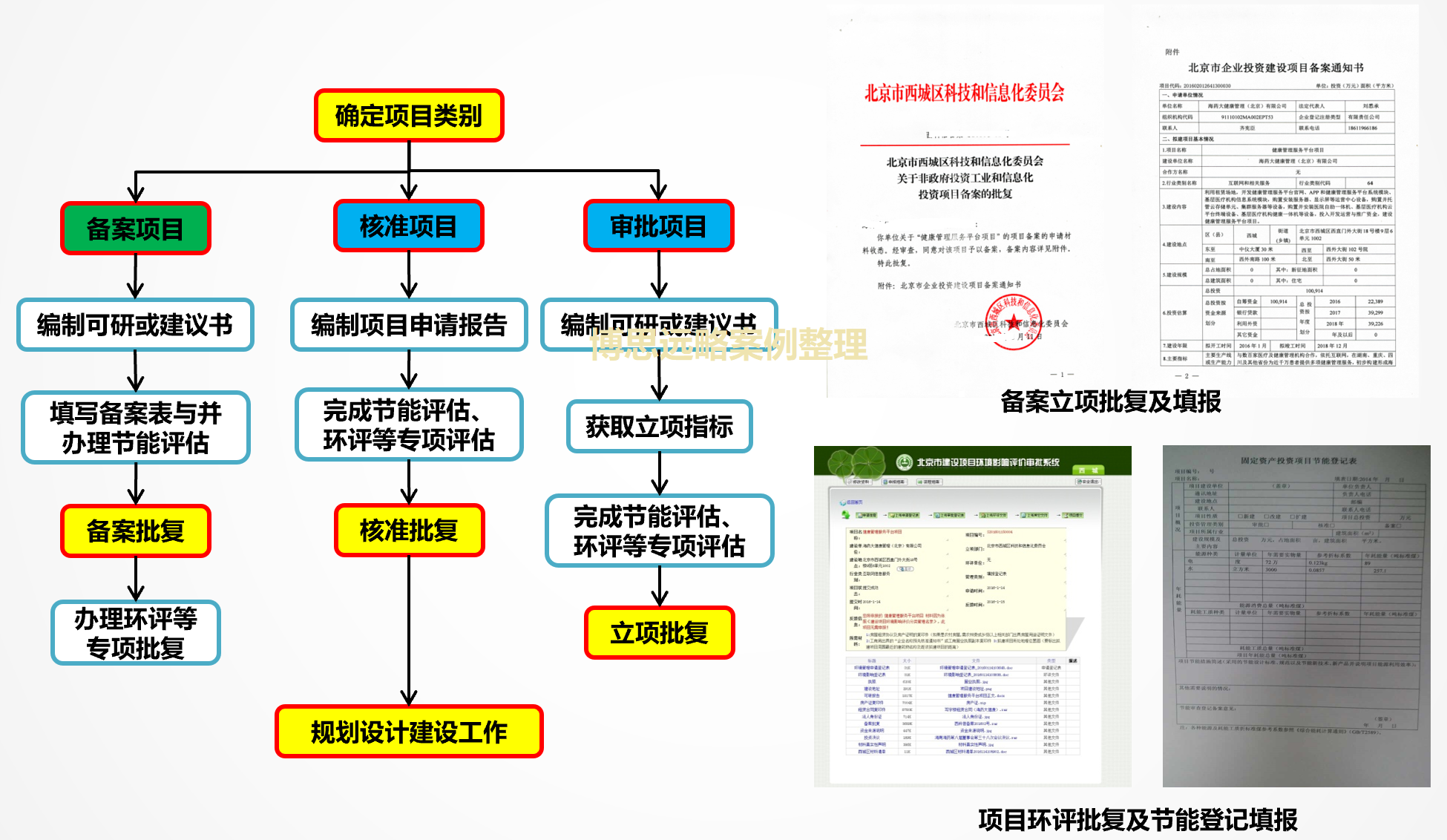

3.关于募集资金投资项目审批、核准或备案审核重点

-

6-1 发行人关于募集资金运用方向的总体安排及其合理性、必要性的说明

-

6-2 募集资金投资项目的审批、核准或备案文件(如有)

-

6-3 发行人拟收购资产(或股权)的财务报表、资产评估报告及审计报告、盈利预测报告(如有)

-

6-4 发行人拟收购资产(或股权)的合同或合同草案(如有)

1

工作底稿辅助整理

2

财务数据核对

3

报会文件规范制作

|

序号 |

服务内容 |

|

1 |

7*24小时线上、线下咨询 |

|

2 |

实时材料打印复印电子化录入 |

|

3 |

底稿材料入夹规档与及时更新 |

|

4 |

涉外流程办理第三方报告文件装订盖章存档 |

|

5 |

过程性讨论文件资料整理打印复印与收档 |

4

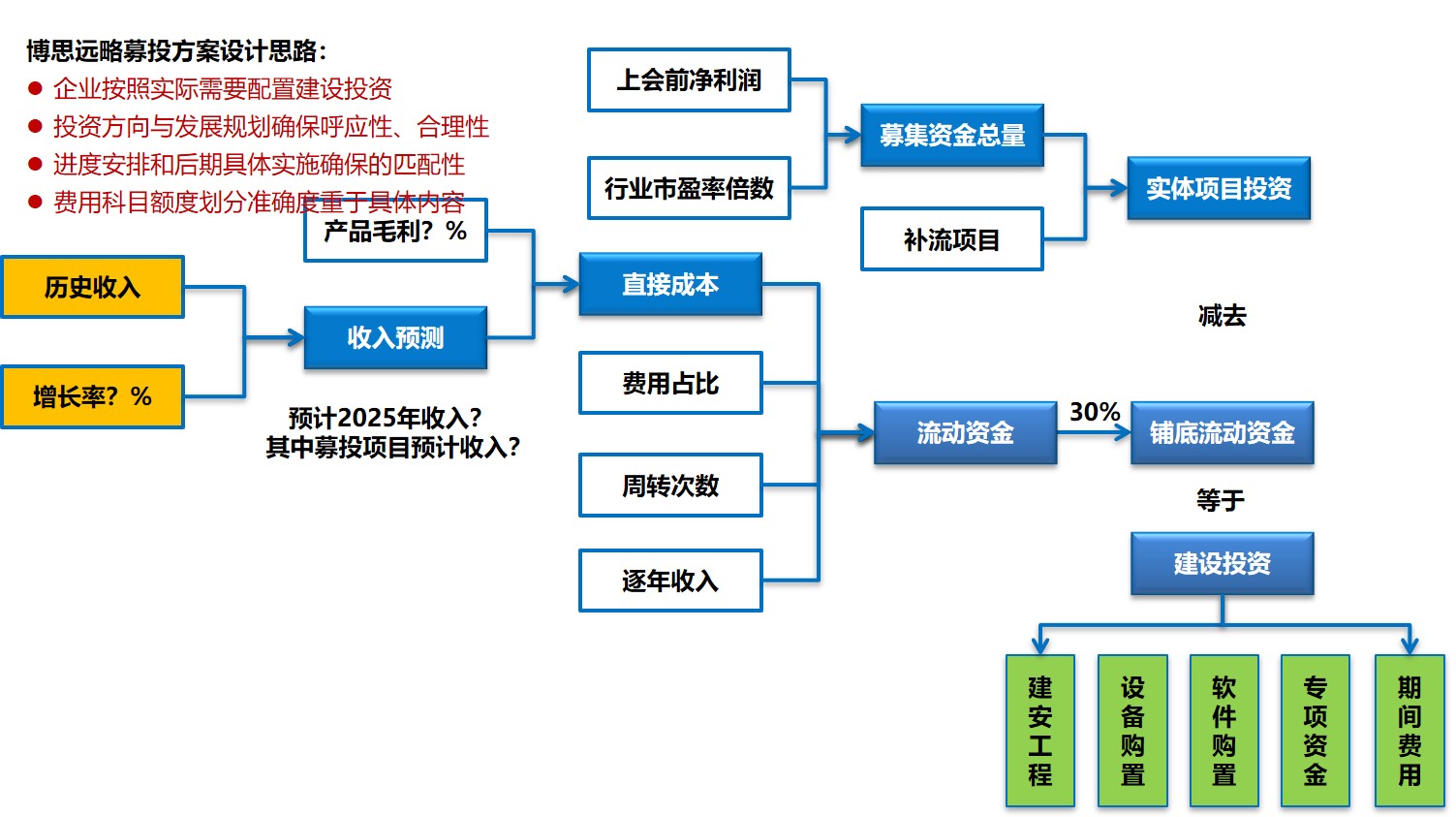

募投可研立项报批

募投方案设计是否合理,是关系企业能否上市的关键因素之一。募投项目方案设计和募投项目可行性研究报告是拟上市企业IPO过程中非常重要和关键的因素,主要有以下三大作用:

-

募投项目可行性研究报告是上市过程中根据募集资金使用方向设计规划的具体投资项目,在上市过程中扮演重要的角色,要经得起监管层和广大投资者的检验;

-

募集资金的投向一直是证监会审核关注的重点,募投项目可行性研究报告全面分析论述项目的可行性,募集资金的投向是直接关系到能否实现上市(或再募集)的关键问题之一;

-

募投项目可行性研究报告是结合企业主营业务、业务模式、技术储备、科技创新、销售网络、人才队伍、资产场地等做出最佳的项目规划并论证其在经济、技术等方面的可行性的重要决策材料。

博思远略在实际工作中严格按照证监会及交易所的审核流程展开各项工作,首先确定募集资金总额及各个项目总投资、建设内容等关键指标数据,完成备案核准版可研报告或者申请报告撰写,上报获取批文。同期根据项目环境影响到环保局办理环评审查;然后,根据券商招股书需要,详细撰写项目投资建设的必要性、可行性、政策背景、优势、科技创新、市场容量分析、营销推广策略、设备选型表、投资构成描述、效益成本分析等部分。

5

行业研究及优势提炼

6

持续增值服务

博思远略IPO上市咨询以拟上市企业及券商设定的行业定位、业务发展目标、上市融资目标为依据,精准筛选募投项目及最佳设计方案。严谨论证募投项目诸要素搭配对公司优势、科创属性、商业模式、营收支持、竞争力保持及持续增长方面的影响。紧紧围绕证监会及各交易所最新政策要求,全程确保客户上市工作计划有序达成目标结果,最大程度减少企业后期执行阶段各项问题。

-

募投调整:博思远略根据客户上市计划及上市过程中项目市场技术变化,及时调整项目方案和相关内容,直至客户上会审批。

-

底稿调整:配合券商完成文字底稿同时,整理全部文本底稿,装订成册,满足证监局核查、券商内核和预审要求。

-

反馈处理:协助券商及企业回答证监会、交易所、投资人针对募投项目、产品技术、市场前景、科创属性、运作模式、财务指标问题。

-

媒体公关:配合券商企业应对媒体及其他方对上市、募投相关问题的质询与危机处理。

-

项目实施:上市后协助券商和企业合规使用募集资金,做好各项审查的充分准备工作,协助财务部门建立台账和合理支出费用。

推荐阅读

-

「研究」2020年度申请国家专项资金项目可行性研究报告(包括IPO募投项目可研)标准大纲 -

「研究」用于申请科技创新专项资金的可行性研究报告(标准大纲)包括哪些内容? -

「案例」股权投资项目可行性研究报告(参考格式) -

「研究」项目可行性研究方案(含IPO募投项目可研)中涉及到哪些财务报表? -

「研究」项目投资决策(可行性研究)前需要做哪些调研及数据分析工作? -

「研究」提高上市成功率-科创板IPO募投项目可研报告编制应注意哪些问题 -

「研究」项目投资前期可行性论证需要调查哪些数据指标? -

「重磅」再次见证历史!创业板注册制首批18家上市公司IPO募投项目梳理及审核问询趋势研判 -

「研究」最新:12家IPO企业全部通过审核—募投项目方案梳理 -

「研究」近期发审委审核募投项目关键问题及建议 -

「研究」注册制背景下IPO上市咨询(募投方案+行业研究)解决哪些关键问题? -

「政策」《国务院关于进一步提高上市公司质量的意见》梳理 -

「研究」科创板IPO上市审核流程及每阶段工作重点 -

「研究」关于科创板募集资金(IPO募投项目方案)投向问询的4大关键问题研究 -

「研究」关于高价值核心专利助力企业登陆科创板IPO作用的几点思考